死亡保険の保険金800万円は安い?適正額の考え方や平均的な保険金額を紹介

公開日:2025年3月13日

どのくらいの金額の生命保険に加入すればよいかはそれぞれの置かれている状況によって大きく異なります。「どうやって保険金の額を決めるのかが知りたい」あるいは見当をつけるために「死亡保険の平均金額を知りたい」といった疑問にお答えするため、この記事では、死亡保険の保険金額について、平均額や適正な金額の考え方について解説します。

死亡保険金額は800万円で足りる?

必要な死亡保険金額は、家族構成や職業、貯蓄額などその人の置かれた状況によって異なります。そのため誰にでも当てはまるたった1つの答えはありません。死亡保険金額が800万円で足りる場合もありますし、不足する場合もあります。

死亡保険の目的は、亡くなった後の支出が見込める収入より大きくなり、遺された家族が困らないよう備えるというものです。

例えば20代シングルの場合、考えられる死亡後の支出としては葬儀や身の回りの整理のための費用があるでしょう。一方、30~50代ファミリーの場合は、遺された家族の生活費や住居費、子供の教育費など、さまざまな支出がありますし、家族の年齢が若いほど、支出金額は高額になります。

高齢夫婦の場合は、死亡後の支出として葬儀の費用のほか、遺された配偶者の生活費、住居費などが考えられます。配偶者の寿命を正確に予測することはできませんので、平均寿命より長めの90歳や100歳までの支出を考慮しておくと安心でしょう。

<死亡保険で備える支出の例>

必要保障額の算出方法については後ほど詳しくご紹介します。まずは死亡保険の平均的な保険金額を見ていきましょう。

死亡保険の平均的な保険金額

死亡保険の平均的な金額を、年齢や家族構成ごとに紹介します。

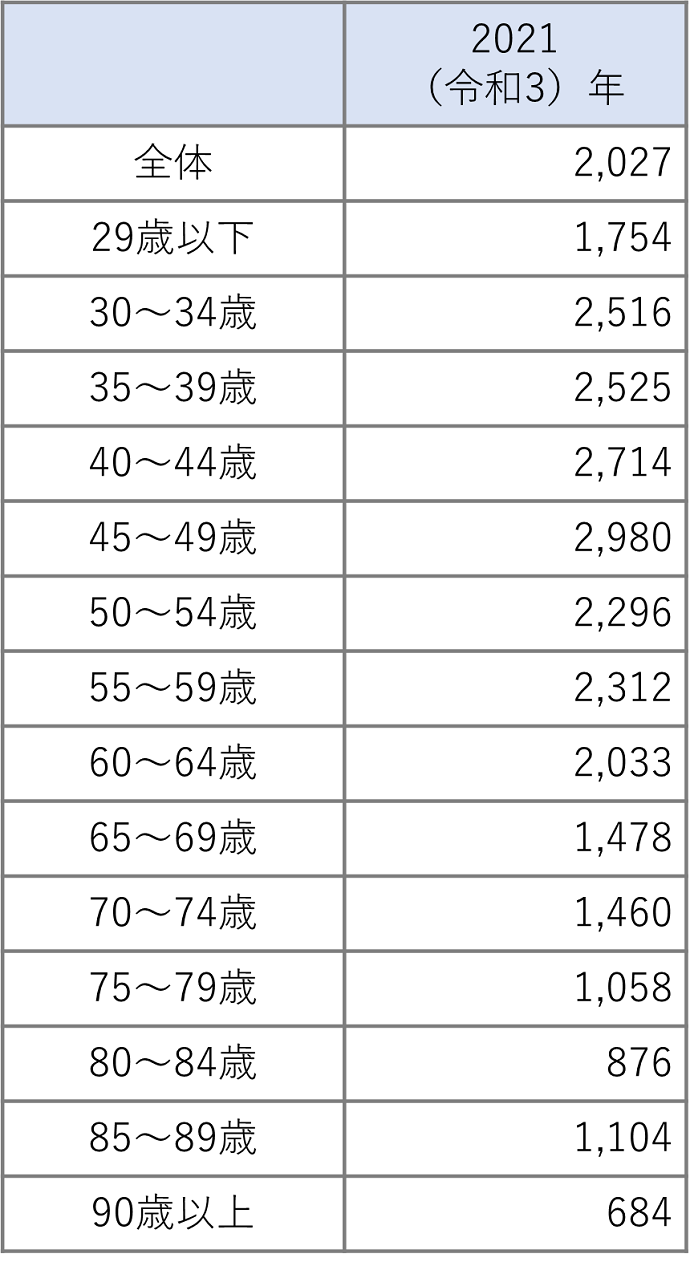

死亡保険【年齢別】

公益財団法人生命保険文化センターの「生命保険に関する全国実態調査2021(令和3)年度」によれば、保険金額(普通死亡保険金額)の平均は、2,027万円となっています。さらに世帯主の年齢別にみてみると、保険金額がもっとも高いのは45歳~49歳、30代から40代にかけては総じて保険金額が高めであることがうかがえます。一般的に30代から40代は結婚や出産で家族が増える時期であるため、保険金額を増やす必要を感じる人が多いのかも知れません。

<世帯普通死亡保険金額(全生保)(世帯主年齢別)>

資料:公益社団法人生命保険文化センター「2021(令和3)年度 生命保険に関する全国実態調査」よりネオファースト生命作成

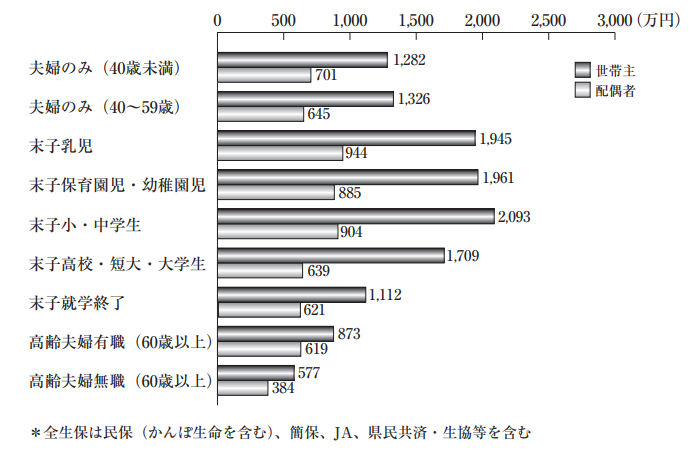

死亡保険【家族構成別】

さらに家族構成別にみてみると、末子が小・中学生の世帯において世帯主の保険金額が最も高く、平均金額は2,093万円となっています。やはり子供のいる世帯は、家族の人数が多い分、万一の時に備える保険金額も大きくなりやすいといえるでしょう。後ほど紹介する必要な保障額の考え方としては、末子が乳児の時期がもっとも高額になるはずですが、現実には子供が小・中学生となり、わかりやすく教育費がかかり始める頃に死亡保険に加入したり、見直したりするケースが多いのかもしれません。

<普通死亡保険金額(全生保)>

※出典:公益財団法人生命保険文化センター「生命保険に関する全国実態調査2021(令和3)年度」

必要な保険金額の算出方法

ここからは自分に必要な死亡保障額を算出するための考え方を紹介しましょう。

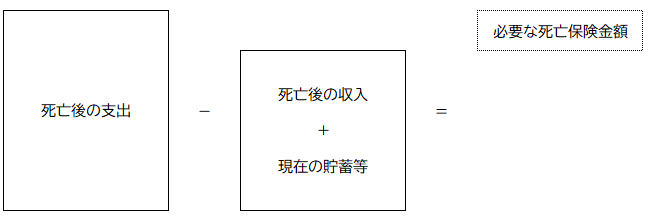

死亡保険の目的は、亡くなった後の支出が見込める収入より大きくなり、遺された家族が困らないよう備えることです。そのため、亡くなった後にどんな支出や収入があるのか、現在の貯蓄はいくらかなどを洗い出してみる必要があります。その上で、支出の方が大きい場合には、不足分が必要な保険金額だということになります。式にすると、「死亡後の支出―(死亡後の収入+現在の貯蓄等)=必要な死亡保険金額」と表すことができます(下図)。

資料:執筆者作成

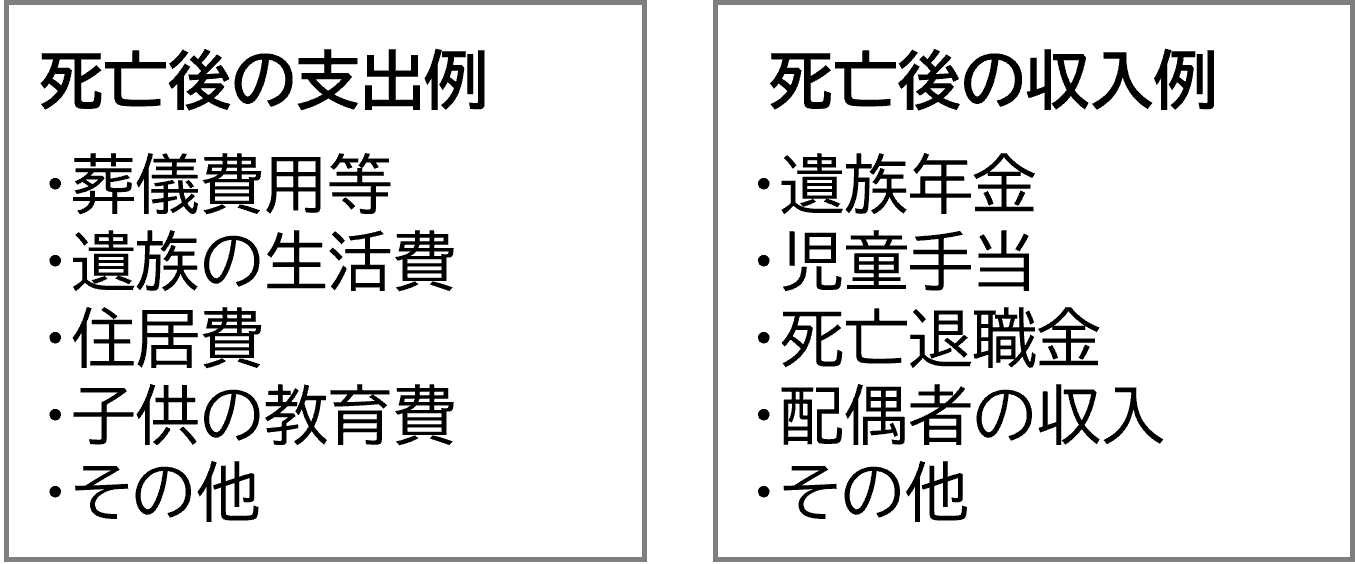

さらに、死亡後の支出と収入にはどのようなものがあるのか、具体的に考えてみましょう。

支出には、まず葬儀費用や身辺の整理をするための費用などが考えられます。家族が遺された場合、生活費や住居費、教育費などは金額の大きな支出となります。その他、子供の留学資金や結婚援助金など、ぜひ用意しておきたいものがあれば支出として加えます。一方収入としては、遺族年金や児童手当、死亡退職金などがあり、配偶者の収入も加わります(下図)。

金額についても具体的にイメージしてみましょう。

葬儀費用等は、その規模によって差がありますが、平均的には110万円ほど(鎌倉新書「第5回お葬式に関する全国調査」)です。

遺族の生活費は、現在の生活費から考え、1人家族が減ることになるので、金額としては現在の70%~80%が目安になります。子供がいる場合は、将来独立すると、その時期以降は現在の生活費の50%~60%程度と見積もることができるでしょう。

住居費は、賃貸か持家かによって考え方が異なります。賃貸の場合は現在のまま住み続けるか、転居の可能性があるかなどを想定して将来の賃貸料を見積もります。持家の場合は亡くなった人がローンを利用して団体信用生命保険に加入しているならローンの返済はありません。ただし、メンテナンス費用(マンションの管理費や修繕積立金等も)や税金、リフォームの費用などは見込んでおく必要があります。

教育費については、進学コースによって異なりますが、下記の金額が目安になります。

<進学コース別教育費の目安>

| 公立コース: 小学校~大学まで公立 | 約800万円 |

| 私立コース: 大学から私立へ | 約1,200万円 |

| 私立コース: 高校から私立へ | 約1,300万円 |

| 私立コース: 中学から私立へ | 約1,600万円 |

| 私立コース: 小学校から私立へ | 約2,400万円 |

プラチナ・コンシェルジュ試算

支出額のイメージがわきにくい場合は、総務省が行う「家計調査」も参考になります。この調査によれば、二人以上の世帯の生活費や教育費、住居費などが含まれる1か月間の支出(消費支出)の平均は293,997円、単身世帯は167,620円となっています。例えば子供のいる世帯の場合、下記の二人以上の世帯のデータを参考に配偶者と子供の支出を計算し、子供が独立したあとは配偶者のみとなるため下記の単身世帯のデータを参考に計算することもできるでしょう。

<1か月間の支出(二人以上の世帯)>

| 年齢 | ~29歳 | 30~39歳 | 40~49歳 | 50~59歳 |

| 月額 | 246,724円 | 275,491円 | 323,660円 | 348,025円 |

| 参考年額 | 約296万円 | 約331万円 | 約388万円 | 約418万円 |

<1か月間の支出(単身世帯)>

| 年齢 | ~34歳 | 35~59歳 | 60歳 |

| 月額 | 170,281円 | 194,438円 | 152,743円 |

| 参考年額 | 約204万円 | 約233万円 | 約183万円 |

資料:総務省 「家計調査年報(家計収支編)2023年(令和5年)」より執筆者作成

*参考年額は、月額を12倍し1万の位で四捨五入した値

遺族年金は、死亡後の収入の柱となります。遺族年金には「遺族基礎年金」と「遺族厚生年金」があり、「遺族基礎年金」は、死亡した人の配偶者(子供がいる配偶者に限られる)または子供が受け取るお金です。「遺族厚生年金」は、会社員など厚生年金の被保険者が死亡した場合に、その配偶者、子供、父母などが受け取るお金です。遺族基礎年金は子供のいる配偶者の場合、以下の通りです。

| 遺族基礎年金(年額)2024年度 | |

| 子供1人の場合 | 816,000円+234,800円=1,050,800円 |

| 子供2人の場合 | 816,000円+469,600円=1,285,600円 |

| 子供3人の場合 | 816,000円+547,900円=1,363,900円 |

遺族厚生年金は、死亡した人が厚生年金に加入していた期間や収入に応じた金額になります。また、一定の条件を満たす妻は40歳から65歳まで「中高齢の寡婦加算」として年額612,000円を受け取ります。

児童手当は、現行制度では、3歳まで月額15,000円*、以降高校卒業年度まで10,000円*ですので、総額にすると一人当たり約240万円となります。

死亡退職金は、勤務先の規定に基づいて支給され、一般的には勤務年数などによって金額が異なります。

*第一子、第二子の場合。第三子以降は誕生から高校卒業年度まで30,000円

配偶者の収入は、労働収入や退職金、老齢年金などが考えられます。労働収入は、年収や期間を想定して見込み額を出します。

まとめ

死亡保険の金額が800万円で足りるかどうかは、その人の職業や家族構成などさまざまな要因によって答えが異なります。経済的に支えている人はいない、貯蓄が十分にあるなど、死亡保険が必要ないと考えることができるケースもありますし、幼い子供がいる、貯蓄がないなど、800万円を超える死亡保険金が必要と考えられるケースもあります。ですから、平均額で目途をつけるのもよいですが、それ以上に本当に自分に必要な金額を知ることが大切です。必要な保険金額は、「死亡後の支出―(死亡後の収入+現在の貯蓄等)=必要な死亡保険金額」として計算することができます。

- ※この記事の情報は2025年2月時点

ファイナンシャル・プランナー

國場弥生(くにばやよい)

(株)プラチナ・コンシェルジュ取締役。証券会社勤務後にFPとして独立し、個人相談や雑誌・Web執筆を行っている。All Aboutマネーガイドも務めており、著書に「誰も教えてくれない一生お金に困らないための本 」(エクスナレッジムック)などがある。